La gamme de fonds obligataires du groupe CORUM

Le jeudi 2 décembre 2021, CORUM L’Épargne vous proposait un webinaire inédit, animé par Bogdan Kowal (Directeur de la Rédaction de Club Patrimoine), afin d'aborder les particularités de la gestion obligataire du groupe CORUM avec Frédéric Puzin (Fondateur de CORUM L’Épargne), et en particulier les spécificités de ses quatre fonds.

Retranscription de la vidéo :

Bogdan Kowal : Frédéric, on va découvrir votre gamme obligataire. Une gamme restreinte, mais très intéressante.

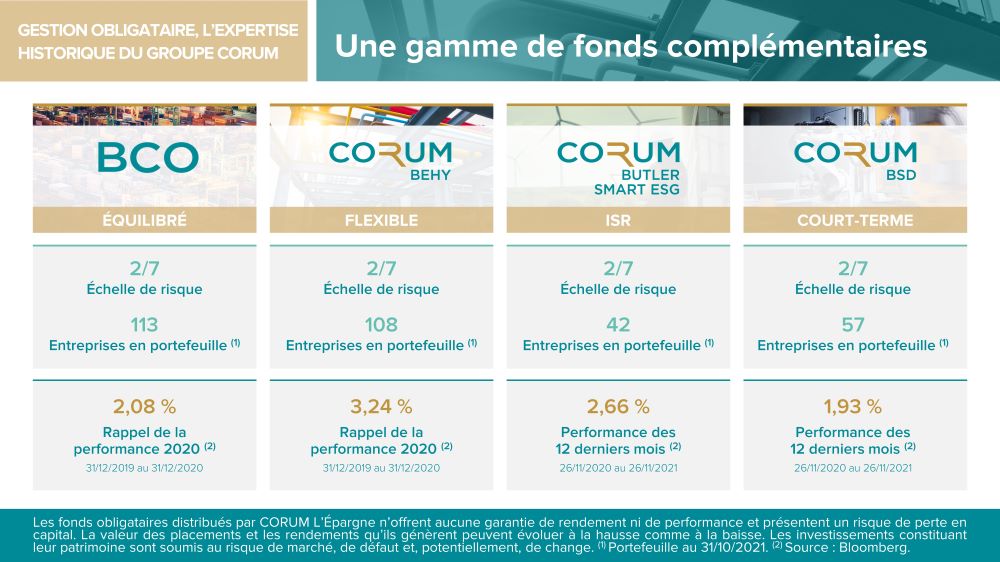

Frédéric Puzin : Donc nous avons quatre fonds obligataires qui ont chacun une spécificité. Alors pour commencer, on a le « flagship », le fonds historique qui s'appelle BCO. On a aussi CORUM BEHY, CORUM Butler Smart ESG qui a plutôt une vocation ISR et CORUM BSD qui répond plutôt aux besoins de placements à court-terme.

Bogdan Kowal : Alors justement, il y a deux fonds qui ont fait des statistiques incroyables en 2020. On ne voit pas ces performances, c'est sympa, vous ne les avez pas trop mises en avant, vous avez fait « soft ». Mais si on regarde 2021, c'est quand même intéressant.

Frédéric Puzin : Oui, alors CORUM Butler Smart ESG et CORUM BSD, ce sont des fonds qui ont eu la bonne idée d'être lancés à un moment où les marchés étaient au plus bas, c'est-à-dire courant mars. Ils ont donc profité de tout le marché haussier. Néanmoins, ce n’est pas vraiment révélateur de la qualité de notre gestion.

Bogdan Kowal : Quand même un peu…

Frédéric Puzin : Oui, mais c'est aussi un accident de marché très positif.

Bogdan Kowal : On va voir si les performances tiennent en 2021.

Frédéric, quelle est la différence de gestion entre BCO et CORUM BEHY ?

Frédéric Puzin : Alors, pour la différence majeure entre les deux fonds, je vais commencer à employer des gros mots. En fait, ces fonds ils n’ont rien de révolutionnaire dans leur constitution. C'est leur gestion qui est particulière. En fait, les gros mots c'est quoi ? C’est du « High yield » et pour BCO c’est un fonds qui se « hedge ».

Derrière ces mots, il y a juste des choses relativement simples qui sont des outils qui permettent d'avoir une gestion dans l'anticipation, dans la protection. BCO, c'est une stratégie dite « Long / Short ». « Long / Short » ça veut dire quoi ? « Long », ça veut dire qu'on va détenir les obligations en les achetant, et « Short », ça veut dire qu'on va vendre des positions à découvert dans lesquelles on va plutôt parier sur la baisse du marché. En fait, parier sur la baisse du marché, l’anticiper, ça va nous permettre de nous couvrir par rapport à une détention qui elle, est une position à l'achat. Donc on va se protéger d'une éventuelle baisse des marchés en ayant cette capacité. Au contraire, CORUM BEHY est lui dans une stratégie que l'on appelle « Long Only ». On va plutôt aller chercher la surperformance quand les marchés sont haussiers.

Par contre, les deux fonds ont un ADN commun, c'est qu'ils peuvent être liquides assez rapidement (nous vous rappelons qu’il existe pour autant un risque de liquidité). BCO, je vais vous donner un exemple : fin février 2020, il est encore exposé à près de 100 % sur le marché. Début mars, les gérants ont fortement réduit la voilure jusqu’à ce que le fonds ne soit quasiment plus exposé au marché.

Bogdan Kowal : C’est donc ça qui vous a permis de faire de la performance ?

Frédéric Puzin : Évidemment, si vous êtes sorti du marché à ce moment-là, vous êtes plus protégé et puis derrière on va reconstituer le portefeuille. À fin avril, les gérants ont pu se repositionner sur le marché pour être de nouveau investis à 100 % au mois de septembre.

Bogdan Kowal : Enfin des gérants qui appliquent la flexibilité. C’est ce que vous voulez nous dire ?

Frédéric Puzin : Sur BCO, on peut être exposé à 120 % du marché en mettant un peu de dettes, mais on peut aussi revenir à -20 % du marché. C’est-à-dire qu’on peut redevenir en grande partie liquide, mais au-delà de ça, on peut acheter des positions « Short ». Au contraire, CORUM BEHY peut lui être plutôt être entre 60 % minimum d'investissement et 140 %. On sait donc s'adapter très vite.

Bogdan Kowal : Est-ce que vous allez pouvoir tenir ces performances en 2021 ?

Ça dépend un peu du portefeuille j’imagine. Qu’est-ce que vous avez en valeur ?

Frédéric Puzin : En 2021, on fera à nouveau des performances intéressantes. Sur BCO et au regard des tendances, nous pensons qu’elles seront positives, ce comme depuis 11 ans. Pour CORUM BEHY, nous sommes optimistes sur le fait que ce soit également le cas.

Bogdan Kowal : C'est déjà une bonne nouvelle !

Vous le dites de façon évidente, mais c'est déjà une superbe nouvelle.

Frédéric Puzin : Non, ce n’est pas évident, c'est juste qu’on a déjà rentré un certain nombre de gains. On sait aussi parfaitement que le marché aujourd'hui présente des risques, mais ces risques, encore une fois si on les anticipe, on sait les intégrer à notre gestion pour dégager de la performance.

Bogdan Kowal : Si on dit que BCO est plutôt un fonds « défensif » et que CORUM BEHY est plutôt un fonds « offensif », ça vous parle ?

Frédéric Puzin : C’est des termes que je n’apprécie pas trop. L’objectif de BCO, c’est de façon très claire et très simple, d’éviter les performances négatives sur une année. C'est-à-dire que quand le marché est à la baisse, c’est globalement de limiter les risques de pertes. Quand le marché est au contraire très haussier, on ne veut pas être meilleur que le marché, car on veut moins de volatilité que ce marché. La stratégie des gérants, c'est vraiment de limiter le risque dans les périodes de baisse et, en contrepartie, être sans doute un peu moins bon que les autres dans les périodes de hausse.

L’objectif de CORUM BEHY, c’est de surperformer son marché, par rapport à une référence, un indice de fonds obligataire « High yield » en Europe. BCO, c’est donc une performance absolue, CORUM BEHY, c’est une performance relative.

Les fonds obligataires distribués par CORUM L’Épargne n’offrent aucune garantie de rendement ni de performance et présentent un risque de perte en capital. La valeur des placements et les rendements qu’ils génèrent peuvent évoluer à la hausse comme à la baisse. Les investissements constituant leur patrimoine sont soumis au risque de marché, de défaut et, potentiellement, de change. Les performances passées ne présagent pas des performances futures.

Cet article est une communication marketing. Nous vous recommandons de consulter les documents réglementaires des fonds en amont de toute décision d’investissement (document d’information clé pour l’investisseur, prospectus, rapport annuel) dans lesquels sont décrits les risques liés à l’investissement et disponibles sur le site www.corumbutler.com.

Les fonds BCO, CORUM BEHY, CORUM BSD et CORUM Butler Smart ESG sont gérés par la société de gestion CORUM Butler Asset Management, domiciliée à Dublin, agréée par la Banque Centrale d’Irlande (numéro C176313) et bénéficiaire du passeport européen délivré le 17/05/2019. L’ICAV CORUM Butler Credit Strategies est enregistré et réglementé en tant que véhicule de gestion collective irlandais à capital variable et autorisé par la Banque Centrale d’Irlande en tant qu'OPCVM. Butler Investment Managers Limited (Londres) est agréé par la Financial Conduct Authority (numéro 477024).

BCO (Butler Credit Opportunities), CORUM BEHY (CORUM Butler European High Yield) sont des OPCVM obligataires, compartiments du fonds irlandais CORUM Butler Credit Strategies ICAV agréé par la Banque Centrale d’Irlande (n° C195629). CORUM BSD (CORUM Butler Short Duration), CORUM Butler Smart ESG sont des OPCVM obligataires compartiments du fonds irlandais CORUM Butler UCITS ICAV agréé par la Banque Centrale d’Irlande (n° C176706).

Cover (Unsplash @ timelab-pro)