Performance

CORUM Butler Entreprises a réalisé une performance 2023 de 11,53 %**

Risques

Comme tout placement financier, ce fonds comporte des risques de perte en capital.

Confiance

Près de 1 milliard d'euros d'épargne gérés à travers nos 5 fonds obligataires (au 31/12/2023).

Performance de CORUM Butler Entreprises

4,16% - Performance** 2025

Cette performance correspond à l’évolution de la valeur de la part* de CORUM Butler Entreprises entre le 30/12/2024 et le 31/12/2025. Source : Bloomberg.

*Lorsque vous investissez dans CORUM Butler Entreprises, vous obtenez des parts de ce fonds dont la valeur évolue dans le temps. Vos parts peuvent être identifiées grâce à leur code ISIN. Celui-ci permet notamment de consulter l'historique de performance de vos parts sur les bases de données des produits financiers. Le code ISIN de la part de capitalisation de CORUM Butler Entreprises est IE000WOATID0.

**La performance d’un fonds obligataire correspond à l’évolution de la valeur de ses parts sur une période donnée, nette de frais de gestion et de souscription. Ces parts vous sont proposées avec réinvestissement automatique des intérêts.

Pourquoi investir dans CORUM Butler Entreprises ?

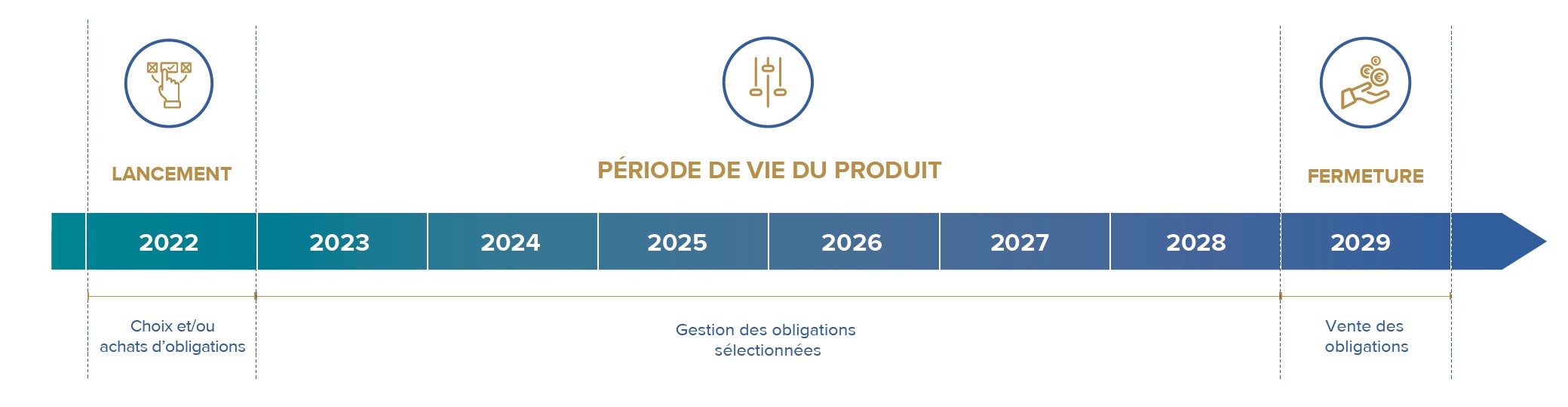

Le fonctionnement de CORUM Butler Entreprises

Il existe plusieurs types de fonds obligataires. Dans la plupart des cas, les gérants sélectionnent des obligations qu’ils achètent ou revendent en fonction des opportunités. Ces fonds n’ont pas de date de fin définie à l’avance. D’autres fonds sont dits « datés » : leur durée de vie est déterminée dès leur création. C’est le cas de CORUM Butler Entreprises qui investit dans des obligations qui seront remboursées, hors défaut de paiement, avant décembre 2029. Comme pour tout autre fonds obligataire, les entreprises dans lesquelles CORUM Butler Entreprises est investi doivent rembourser leur emprunt. Durant la durée de celui-ci, elle doivent également verser les intérêts convenus.

Malgré un rendement non garanti, le fonds obligataire daté offre une rentabilité potentielle plus intéressante que les placements moins risqués (comme le Livret A ou l'assurance vie avec des fonds en euros). Elle offre aussi des avantages comme la lisibilité ou encore la diversification.

La part de CORUM Butler Entreprises présentée ci-dessus est la part de capitalisation CORUM Life (IE000WOATID0).

Les risques

L’échelle de risque de CORUM Butler Entreprises

QU'EST-CE QU'UNE ÉCHELLE DE RISQUE ?

Cette échelle vous permet d’avoir un aperçu des risques auxquels vous êtes exposés. Un niveau 1 correspond à un risque plus faible, un niveau 3-4 à un risque intermédiaire et un niveau 7 à un risque plus élevé. Cela vous permet également d’identifier la solution d’épargne la plus adaptée à votre objectif de placement. Cet indicateur pourra évoluer en fonction de l’exposition de CORUM Butler Entreprises aux marchés des obligations et autres titres de créance ou placements financiers assimilés, susceptibles d’être considérés comme spéculatifs. L'investissement dans CORUM Butler Entreprises pourrait ne pas convenir aux investisseurs qui envisagent de retirer leur capital dans un délai inférieur à 5 ans.

Les risques d'un placement obligataire

RISQUE DE PERTE EN CAPITAL

L'investissement dans un fonds obligataire s'envisage sur le long terme. Le capital investi et les rendements ne sont pas garantis. Comme pour tout placement, les investisseurs peuvent ne pas retrouver la valeur de leur investissement initial. Ce risque est accru par (1) l’évolution des marchés financiers ; (2) l’évolution des taux d’intérêt : si les taux montent, le prix des obligations détenues dans le fonds baisse ce qui peut entraîner un perte en capital ; (3) le niveau d’endettement du fonds ; (4) le risque de change lié à l’évolution des devises.

Je concrétise mon projet d’épargne

J’en parle avec un conseiller dédié, disponible du lundi au samedi, de 9h à 19h.