Plan d’Epargne Retraite

Découvrez le plan d’épargne retraite de la gamme CORUM L’Épargne : CORUM PERLife

- Préparez votre épargne retraite

- Profitez de déductions fiscales potentielles

- Investissez à votre rythme, dès 50 euros

Qu’est-ce que le plan d’épargne retraite ?

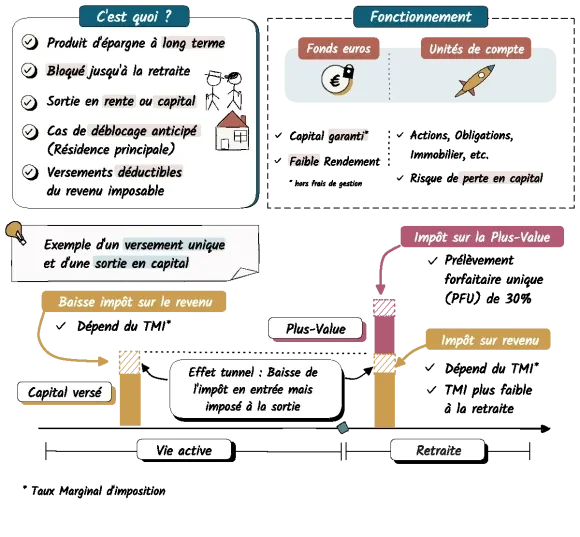

Le plan d’épargne retraite (PER) constitue un outil d’épargne de long terme visant à préparer la retraite en permettant la constitution d’un capital ou d’une rente, tout en offrant des avantages fiscaux sur les versements réalisés. Ce dispositif se distingue par sa flexibilité, grâce à un large choix de supports d’investissement, et autorise, dans des circonstances exceptionnelles strictement définies par la législation (invalidité, décès du conjoint ou du partenaire de Pacs, perte d’emploi, surendettement ou liquidation judiciaire), un retrait anticipé des fonds épargnés avant l’âge légal de la retraite.

Découvrez notre guide pour préparer votre retraite

(Schéma: Guillaume Simonin)

Quel est le fonctionnement ?

J’ouvre un Plan d’Épargne Retraite et verse un montant initial de 50 € minimum.

Cet argent est investi dans des produits financiers ou dans un fonds euros.

Je peux réaliser des versements à mon rythme, qui sont déductibles de mon revenu imposable (dans la limite de certains plafonds).

A l’âge de la retraite, je récupère mon épargne sous forme de capital ou de rente.

Bon à savoir

Le Plan d’Épargne Retraite est un placement long terme investi en partie dans des fonds qui, selon leur nature, présentent des risques dont la perte en capital, des fluctuations à la hausse ou à la baisse liées à l’évolution des marchés financiers ou immobiliers, aucune garantie de performance ni de revenu.

Choisissez la formule qui vous convient ou composez votre contrat à la carte

Exemple concret

Vincent, 32 ans, célibataire sans enfant, est salarié avec un revenu annuel déclaré de 60 000 € brut, soit 54 000 € après l’abattement fiscal de 10 %. Avec un taux marginal d’imposition (TMI) de 30 %, son impôt théorique s’élève à 9 365 €.

Pour préparer sa retraite, Vincent décide d’investir 5 400 € sur CORUM PERLife, soit 10 % de son revenu net, correspondant au plafond maximum de déduction autorisé. Ce versement réduit son revenu imposable à 48 600 €. Résultat ? Grâce à cette optimisation fiscale, Vincent économise 1 620 € sur son impôt (l’année suivant les versements).

Avec le PER, il prépare son avenir tout en allégeant son imposition dès aujourd’hui.

Vincent 32 ans

Vincent 32 ansBon à savoir

PERLife est un contrat composé d’unités de compte et d’un fonds euro. Contrairement au fonds euro qui garantit le capital diminué des frais de gestion, les unités de compte sont sujettes à des fluctuations, à la hausse ou à la baisse. Elles présentent des risques de perte en capital dépendant en particulier de l’évolution des marchés financiers ou immobiliers. Les performances passées ne préjugent pas des performances futures.

Les points forts du PER

Fiscalité spécifique

Côté fiscalité du PER, les versements sont déductibles de votre revenu imposable, jusqu’à 10 % de vos revenus annuels. Le PER vous permet donc de réduire votre impôt tout en épargnant pour votre avenir.

Diversification de l’épargne

Avec CORUM PERLife, vous investissez selon vos objectifs et votre tolérance au risque, grâce à un large choix de placements, que vous optiez pour le fonds euros, pour des unités de compte (c’est à dire de l’épargne en actions, en obligations et en immobilier), ou une combinaison des deux.

Flexibilité des versements

Épargnez à votre rythme : que ce soit par des versements ponctuels ou réguliers, adaptez votre effort d’épargne à vos possibilités financières. Chez CORUM L’Epargne, la souscription au PER est accessible dès 50 euros de versement.

Adaptation face aux aléas de la vie

Le PER vous donne accès à votre épargne de manière anticipée dans des cas spécifiques et encadrés par la loi (achat de la résidence principale, invalidité du titulaire ou d’un membre de sa famille, décès du conjoint ou partenaire de PACS, fin des droits au chômage, surendettement, et liquidation judiciaire pour les travailleurs indépendants).

Complément de revenus à la retraite

Avec le PER, constituez un capital ou une rente pour maintenir votre niveau de vie à la retraite et profiter pleinement de cette nouvelle étape de votre vie.

Les risques spécifiques à l’épargne immobilière, en obligations et en actions

Pourquoi choisir d’épargner grâce au plan d’épargne retraite en ligne ?

Faire évoluer votre épargne sur le long terme

Concrètement, comment fonctionne le PER ? C’est un placement conçu pour faire croître votre épargne grâce à des supports d’investissement variés. Que vous privilégiiez la sécurité avec des fonds euros ou la performance avec des unités de compte (en contrepartie d’un niveau de risque plus élevé), les placements s’adaptent à vos objectifs et à votre profil. En misant sur le long terme et la diversité, vous maximisez vos opportunités de rendement tout en répartissant les risques. De plus, la souscription d’un PER en ligne vous permet de suivre l’évolution de vos investissements à tout moment, d’ajuster vos choix rapidement et de garder une vision claire de la progression de vos rendements.

Réduire vos impôts dès aujourd’hui

L’un des atouts majeurs du PER est sa fiscalité spécifique au moment des versements : les sommes versées sur ce placement sont déductibles de votre revenu imposable, dans la limite de 10 % des revenus professionnels nets de l’année N (plafonnés à 35 194 € en 2024) ou, en l’absence de revenus, à 10 % du plafond annuel de la Sécurité Sociale, soit 4 515 €. Cela signifie que vous pouvez profiter d’une réduction significative de vos impôts dès l’année suivante, tout en épargnant pour votre retraite.

Préparer sereinement votre retraite

Le PER est conçu pour répondre à l’un des défis financiers les plus importants de votre vie : préserver un bon niveau de revenus une fois à la retraite. En répartissant votre effort d’épargne sur plusieurs années, il vous permet d’anticiper et d’envisager sereinement une sortie en rente ou en capital au moment voulu. Avec le PER, vous restez maître de votre épargne et avez la possibilité d’effectuer des ajustements à tout moment selon l’évolution de vos besoins et de vos projections financières.

S’adapter à vos projets et aux imprévus

En plus de préparer votre retraite, le PER préserve une flexibilité appréciable en cas de besoins imprévus ou de projets spécifiques. Que ce soit pour financer l’achat de votre résidence principale ou pour faire face à des situations difficiles comme une invalidité, le décès d’un proche ou un surendettement, des conditions de déblocage anticipé existent et vous permettent d’accéder à votre épargne.

Épargner de façon simple et accessible pour tous

Avec un ticket d’entrée à partir de 50 €, CORUM PERLife est une solution accessible à tous, quel que soit votre budget. La gestion en ligne en simplifie chaque étape, tant en ce qui concerne l’ouverture du PER que pour vos versements libres ou programmés, ou encore le suivi des performances de vos placements. En quelques clics, vous gérez votre épargne sans complexité, tout en profitant d’un cadre transparent, adapté à vos besoins d’épargnant.

Questions fréquentes sur le Plan d’Épargne Retraite

Qu’est-ce qu’un PER ou Plan d’Épargne Retraite ?

Le Plan d’Épargne Retraite, ou PER, est un dispositif d’épargne à long terme conçu pour préparer votre retraite en investissant dans des supports diversifiés, comme les fonds en euros ou les unités de compte (épargne en actions, obligations, immobilier). En plus de faire évoluer votre capital, le PER offre certains avantages fiscaux, comme la déduction des versements de votre revenu imposable, dans la limite d’un montant maximum imposé par la loi. Ce contrat est accessible aux salariés, indépendants, et à toute personne souhaitant sécuriser ses revenus pour l’avenir et la retraite.

Quels sont les principaux avantages du PER ?

Le PER présente plusieurs avantages. Tout d’abord, il offre une gestion souple, avec des versements adaptés à vos capacités financières (à partir d’un montant de 50 euros pour CORUM PERLife). De plus, il offre une fiscalité spécifique : vos versements sont déductibles de votre revenu imposable dans les limites fixées par la loi. Enfin, le PER propose une grande variété de supports financiers, allant de placements sécurisés (fonds en euros) à des investissements plus dynamiques (via les unités de compte, comportant de l’épargne en actions, en obligations et en immobilier). L’objectif ? Répartir les risques et optimiser vos rendements, selon votre profil d’investisseur et votre horizon de placement.

Quels sont les points de vigilance avant de souscrire ?

Avant de souscrire, il est essentiel de bien comprendre les risques et inconvénients inhérents au PER :

- Investir dans un PER, notamment à travers des unités de compte, expose l'épargnant à la volatilité des marchés financiers. Les fluctuations peuvent affecter la valeur de votre capital, à la hausse comme à la baisse, et il est crucial d'être conscient que les rendements ne sont pas garantis. La performance de ces supports peut varier en fonction de facteurs économiques, immobiliers ou sectoriels, ce qui implique que le montant de votre épargne à la retraite pourrait être inférieur à vos attentes.

- Il est également important d'analyser les frais associés au PER avant de souscrire. Les frais de gestion, les frais d'entrée ou de sortie peuvent varier d'un contrat à l'autre et peuvent impacter le rendement net de votre investissement. Il est conseillé de comparer les différents contrats disponibles et de vérifier la grille tarifaire afin de choisir celui qui présente le meilleur rapport qualité-prix. Un « bon » contrat doit offrir des frais raisonnables tout en garantissant des supports d’investissement de qualité.

- Avant de vous engager dans un PER, il est préférable de prendre le temps de réfléchir à votre situation personnelle et à vos objectifs de retraite. Évaluez votre capacité à réaliser des versements réguliers et le montant que vous souhaitez épargner. Considérez également votre âge et le temps restant avant votre départ à la retraite, car cela influencera votre stratégie d’investissement.

- Enfin, il est toujours prudent de consulter un conseiller financier avant de souscrire à un PER. Un professionnel pourra vous aider à comprendre les spécificités des différents contrats et à choisir celui qui convient le mieux à vos objectifs. Il pourra également vous guider dans l'analyse des frais et des supports d'investissement, afin de maximiser vos chances d'atteindre vos objectifs de retraite.

Qui peut ouvrir un PER ?

Le PER est accessible à tout épargnant, qu’il soit salarié, indépendant, fonctionnaire, ou même sans revenu professionnel. Grâce à ce plan, chaque catégorie d’épargnant bénéficie d’avantages spécifiques : les plafonds de déduction sont adaptés aux revenus imposables ou, pour les non-imposables, au Plafond Annuel de la Sécurité Sociale. Ce plan permet ainsi de répondre aux besoins financiers de nombreux profils.

Existe-t-il plusieurs types de PER ?

Oui, il existe trois types de PER :

- Le PER individuel, destiné à une gestion personnelle ;

- Le PER d’entreprise collectif, proposé par l’employeur, avec des versements volontaires ou obligatoires ;

- Le PER d’entreprise obligatoire, dans lequel l’entreprise impose une partie des montants à verser sur le plan.

Quels sont les différents modes de gestion sur un PER ?

Le PER individuel offre différentes options de gestion pour les fonds investis. Les épargnants peuvent opter pour :

- Une gestion pilotée : Elle consiste à ajuster automatiquement la répartition de vos placements sur le PER, selon votre âge, votre profil et votre horizon de retraite. Globalement, plus vous êtes éloigné de la retraite, plus vos investissements sont orientés vers des supports risqués mais potentiellement plus performants, comme les unités de compte (épargne en actions, en obligation et en immobilier). À mesure que la date de sortie du plan approche, en revanche, le contrat favorise des placements plus sécurisés, comme les fonds euros.

- Une gestion libre : Elle vous permet de sélectionner vous-mêmes vos supports d'investissement.

Ces deux options sont un avantage clé du PER, permettant à chacun d’adapter sa gestion en fonction de son profil d'investissement, de son autonomie et du temps personnel à consacrer à la gestion de l’épargne.

Quels sont les placements disponibles dans un PER ?

Le PER propose des placements variés pour diversifier votre capital : les fonds euros garantissent la sécurité, tandis que les unités de compte (actions, obligations, SCPI, ETF…) offrent des opportunités de rendement plus élevées en contrepartie d’un risque accru. Ces produits financiers vous permettent de personnaliser votre contrat selon votre tolérance au risque et vos objectifs de placement.

Peut-on transférer un ancien contrat d’épargne vers un PER ?

Oui, il est possible de transférer des contrats comme le PERP, le contrat Madelin ou un article 83 vers un PER. Ce transfert simplifie la gestion de votre épargne et vous permet de bénéficier d’une fiscalité plus favorable, tout en regroupant vos placements sur un seul contrat, pour une meilleure visibilité.

Quels étaient les anciens contrats d’épargne retraite ?

Avant l'apparition du PER, les épargnants avaient le choix entre plusieurs produits d'épargne retraite, notamment :

- Le PERP : Plan d'Épargne Retraite Populaire

- Le PERCO : Plan d'Épargne pour la Retraite Collectif

- Le contrat Madelin : pour les travailleurs indépendants

- Le contrat Article 83 : pour les salariés, souvent proposé par l'employeur

- Le contrat Préfon : destiné aux fonctionnaires et agents publics

Si vous détenez un ancien contrat, il est important de souligner que le transfert du capital placé, des anciens plans vers le nouveau PER est permis. Ce dernier a été conçu pour rassembler ces différents dispositifs en un seul, offrant ainsi une solution plus simple et plus flexible.

Quels sont les frais associés au transfert d’un PER ?

Le transfert d’un PER peut engendrer des frais, généralement plafonnés à 1 % de l’encours si le contrat a moins de 5 ans. Au-delà de cette durée, le transfert du PER est souvent gratuit. Ces frais permettent de couvrir les coûts administratifs liés à la gestion du transfert du plan. Pour optimiser vos coûts, il est cependant recommandé de vérifier les conditions prévues par votre gestionnaire avant d’initier un transfert.

Quelles sont les options de sortie à la retraite ?

À l'âge de la retraite, l'épargnant a plusieurs options pour sortir de son PER. Il peut choisir entre :

- Récupérer son épargne sous forme de capital, ce qui lui permet d'utiliser le montant total accumulé pour financer ses projets de retraite.

- Une sortie en rente, garantissant un revenu régulier pendant sa retraite. Il est important de noter que la sortie en rente se base sur des tableaux de mortalité. De plus, en cas de décès, la rente n’est théoriquement pas transmissible, contrairement au capital retiré du PER qui est alors transmis aux héritiers. Notez qu’il existe néanmoins deux types de rentes : la rente simple, qui cesse au décès de l'épargnant, et la rente réversible, qui continue d'être versée au conjoint survivant jusqu'à son propre décès.

Quelle est la fiscalité applicable à la sortie du PER ?

Lors de la sortie, la fiscalité dépend du mode de retrait :

- Imposition en cas de sortie en rente : elle est imposable à l’impôt sur le revenu, selon le régime applicable aux pensions de retraite. Un abattement de 10% est déduit du montant de la rente. De plus, les prélèvements sociaux s’appliquent sur la part de versements volontaires versés. Un abattement est également appliqué en fonction de votre âge de départ à la retraite, allant de 30% à 70% selon votre âge de départ.

- Imposition en cas d’une sortie en capital : En cas de sortie en capital, la part correspondant aux versements volontaires est soumise au barème progressif de l’impôt sur le revenu, mais n’est pas assujettie aux prélèvements sociaux. La part correspondant aux gains générés par le contrat, en revanche, est soumise à un prélèvement forfaitaire de 30 % (c’est à dire12,8 % pour l’impôt sur le revenu et 17,2 % de prélèvements sociaux).

Il est possible toutefois de demander à être dispensé du prélèvement forfaitaire si votre revenu fiscal de référence de l’avant-dernière année est inférieur à 25 000 euros (50 000 euros pour un couple).

Peut-on effectuer des versements volontaires sur un PER ?

Oui, les versements volontaires sont un pilier du PER. Vous pouvez investir les montants que vous souhaitez sur votre plan, à votre rythme et en fonction de vos capacités financières. Ces versements, en plus d’optimiser votre fiscalité grâce à la déduction de votre revenu imposable, contribuent ainsi à la constitution progressive d’un capital ou d’une rente pour la retraite.

Les placements financiers proposés dans le cadre du PER sont-ils garantis ?

Les fonds euros offrent une garantie sur le capital investi (diminué des frais de gestion), mais les unités de compte (épargne en actions, obligations, immobilier), présentent un risque de perte en capital. Ces supports sont toutefois essentiels pour optimiser les rendements de votre plan, en fonction des fluctuations des marchés financiers et immobiliers. L’objectif est donc de prendre des risques mesurés selon votre situation financière, vos projets et les conditions de marché.

Quels sont les frais associés à un PER ?

Les frais d’un PER incluent généralement les frais de gestion, d’arbitrage ainsi que des frais sur les versements ou les sorties. Ces frais peuvent varier selon le contrat et l’organisme gestionnaire. Il est donc essentiel de bien comparer les offres, car ces coûts ont un impact direct sur les rendements de votre épargne. Il en va de la performance de votre Plan d’Épargne Retraite.

Quelle est la durée minimale pour conserver un PER ?

Il n’y a pas de durée minimale légale, mais le PER est conçu pour être conservé jusqu’à la retraite. Normalement, les fonds ne peuvent pas être débloqués avant cette échéance. Il s’agit donc d’une épargne de long terme.

Cependant, il existe certains de déblocages anticipés, strictement encadrés par la loi, comme l’invalidité de 2e et 3e catégorie du titulaire, de son conjoint ou de son enfant, le décès de son époux ou de son partenaire de Pacs, l’expiration de ses droits d’assurance chômage, le surendettement ou la cessation d’une activité non salariée suite à un jugement de liquidation judiciaire.

Quels sont les rendements attendus sur un PER ?

Les rendements du PER varient selon les supports choisis. Les fonds euros offrent une stabilité avec des rendements modérés, tandis que les unités de compte peuvent générer des rendements élevés sur le long terme, bien qu’ils soient soumis aux aléas des marchés financiers et immobiliers. Attention, dans ce cas, souvenez-vous qu’un risque de perte en capital est possible.

À quel âge peut-on ouvrir un PER ?

Un Plan d’Épargne Retraite (PER) peut être ouvert dès l’âge de 18 ans. Pour les jeunes actifs, commencer tôt permet de répartir les efforts d’épargne sur plusieurs années et d’exploiter l’effet des intérêts composés. Ce mécanisme, où les intérêts générés sont réinvestis, permet de faire croître le capital du plan sur le long terme. S’il n’existe pas de limite d’âge pour ouvrir un PER, il est conseillé de débuter tôt pour maximiser les avantages fiscaux et financiers de ce placement.

Peut-on combiner un PER avec d’autres produits d’épargne ?

Oui, il est tout à fait possible de cumuler un PER avec des produits comme une assurance vie, un PEA ou un compte-titres. Cette stratégie permet de diversifier vos placements en combinant des objectifs différents, comme la préparation de la retraite (PER), la transmission de patrimoine (assurance vie) ou l’investissement en actions européennes (PEA). Cette diversification améliore la gestion des risques tout en maximisant le potentiel de rendement de votre épargne.

Pourquoi est-ce important de diversifier ?

La diversification est un principe clé de la gestion d’un PER. En répartissant les investissements entre différents supports, les épargnants peuvent répartir le risque global de leur portefeuille. Par exemple, en combinant des fonds en euros avec des unités de compte, un épargnant peut profiter de la sécurité des fonds en euros tout en cherchant à obtenir des rendements plus élevés grâce aux unités de compte, en rappelant que le capital et les rendements restent sans garantie.

Les unités de compte peuvent inclure :

- Des actions : C’est à dire des parts de propriété dans le capital des entreprises, offrant potentiellement de hauts rendements, mais avec des risques élevés.

- Des obligations : Ce sont des titres de dette émis par des entreprises, un Etat ou une collectivité, permettant à l’investisseur de prêter de l’argent en échange d’un intérêt régulier (appelé coupon) et du remboursement du capital à une date fixée d’avance. Selon le PER, le coupon peut être distribué ou réinvesti.

- Des SCPI (Sociétés Civiles de Placement Immobilier) : Des investissements indirects dans l'immobilier, procurant des revenus locatifs sans à gérer directement les biens.

Peut-on avoir plusieurs PER ?

Oui, vous pouvez détenir plusieurs Plans d’Épargne Retraite. Par exemple, il est possible de combiner un PER individuel avec un ou plusieurs PER d’entreprise. Cependant, les plafonds de déduction fiscale s’appliquent à l’ensemble des versements sur vos contrats, ce qui nécessite une gestion stratégique pour maximiser les avantages fiscaux et ne pas dépasser le montant maximum autorisé par la loi.

Peut-on arrêter de verser sur un PER ?

Oui, les versements sur un PER sont totalement flexibles. Vous pouvez cesser de verser de l’argent sur ce plan à tout moment sans impact sur votre contrat. Toutefois, pour maximiser les avantages fiscaux potentiels et vous constituer un capital conséquent, il est recommandé de maintenir une régularité dans les versements sur votre PER. La flexibilité du Plan d’Épargne Retraite est toutefois appréciée pour s’adapter aux aléas financiers ou aux changements de situation personnelle.

Les versements sur un PER sont-ils plafonnés ?

Vous êtes libre de verser le montant que vous souhaitez sur votre PER. Cependant, les versements déductibles du PER, quant à eux, sont limités à 10 % de vos revenus professionnels nets, avec un plafond fixé à 35 194 € en 2024, ou à 10 % du Plafond Annuel de la Sécurité Sociale (PASS) si vos revenus sont faibles ou inexistants. Ces plafonds permettent de limiter l’avantage fiscal tout en encourageant malgré tout à une épargne conséquente pour la retraite.

A noter : les sommes non investies (par rapport au plafond légal) sont cumulables sur 3 ans.

Les PER sont-ils tous identiques ?

Non, tous les Plans d’Épargne Retraite ne se valent pas. Ils diffèrent par leurs frais (gestion, arbitrage, versements), leurs supports d’investissement (fonds en euros et unités de compte) et les options de gestion (libre ou pilotée). Certains contrats de PER incluent également des options spécifiques. C’est pourquoi il est essentiel de comparer les offres pour choisir un PER adapté à vos besoins et à votre stratégie financière.