Le marché européen du haut rendement

La participation au financement de projets de grandes entreprises du quotidien grâce à CORUM Butler Entreprises

L’équipe d’experts obligataires

15 spécialistes dont 4 experts au service de la gestion des 5 fonds obligataires de la gamme CORUM L'Épargne

Le marché européen des obligations à haut rendement

Pourquoi les entreprises se financent-elles grâce aux obligations ?

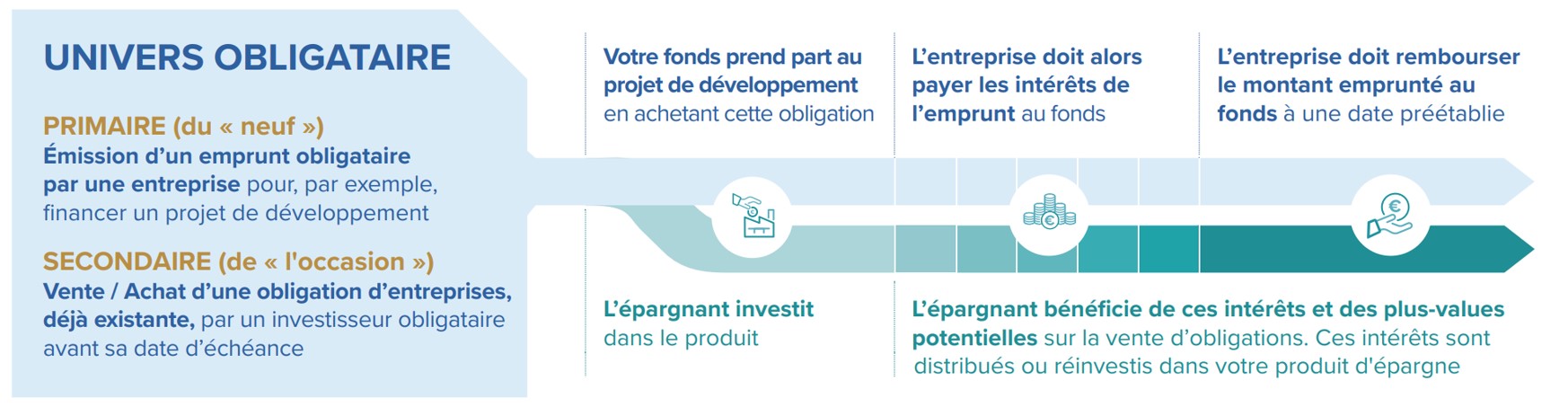

Afin de répondre à un besoin de financement pour des projets de développement, les entreprises peuvent souscrire à un emprunt auprès des banques. Elles peuvent aussi se rapprocher d’investisseurs en émettant une « obligation ». Cette solution, souple et rapide, offre une alternative permettant aux entreprises de diversifier leurs sources de financement.

Le fonds obligataire regroupe quant à lui des épargnants et mutualise leurs placements pour investir dans plusieurs de ces obligations. Ce produit d'épargne présente ainsi l'avantage de diversifier les entreprises financées. Il permet aussi de profiter de l'expertise d'une équipe de spécialistes du marché obligataire.

Quelles sont les entreprises qui se financent sur ce marché ?

Les obligations à haut rendement ont rencontré un grand succès auprès des entreprises depuis la création d'un marché européen à la fin des années 90. (Ces obligations présentant un taux d’intérêt plus élevé que les « obligations d’État », en contrepartie d’un risque plus important). Ce marché, qui représentait 10 milliards d’euros en 2000, puis 110 milliards en 2010, a vu sa croissance multipliée par quatre au cours de la dernière décennie. Aujourd’hui, le montant total des investissements dans ces obligations avoisine les 410 milliards d’euros(1).

Ce marché regroupe aujourd'hui des entreprises solides et connues, avec un chiffre d’affaires moyen de 4,5 milliards d’euros(2). À l’heure actuelle plus de 350 entreprises empruntent via près de 800 obligations(3).

Sources : (1) ICE BofA Euro H.Y. Constrained Index / (2) Cognitive research / (3) J.P. Morgan. Liste des entreprises au 31/12/2023 (Source : Bloomberg)

Ces exemples ne constituent pas un engagement quant aux futurs investissements effectués dans les obligations émises par les entreprises.

Les risques

L’échelle de risque de CORUM Butler Entreprises

QU'EST-CE QU'UNE ÉCHELLE DE RISQUE ?

Cette échelle vous permet d’avoir un aperçu des risques auxquels vous êtes exposés.Un niveau 1 correspond à un risque plus faible, un niveau 3-4 à un risque intermédiaire et un niveau 7 à un risque plus élevé. Cela vous permet également d’identifier la solution d’épargne la plus adaptée à votre objectif de placement. Cet indicateur pourra évoluer en fonction de l’exposition de CORUM Butler Entreprises aux marchés des obligations et autres titres de créance ou placements financiers assimilés, susceptibles d’être considérés comme spéculatifs. L'investissement dans CORUM Butler Entreprises pourrait ne pas convenir aux investisseurs qui envisagent de retirer leur capital dans un délai inférieur à 5 ans.

RISQUE DE PERTE EN CAPITAL

L'investissement dans un fonds obligataire s'envisage sur le long terme. Le capital investi et les rendements ne sont pas garantis. Comme pour tout placement, les investisseurs peuvent ne pas retrouver la valeur de leur investissement initial. Ce risque est accru par (1) l’évolution des marchés financiers ; (2) l’évolution des taux d’intérêt : si les taux montent, le prix des obligations détenues dans le fonds baisse ce qui peut entraîner un perte en capital ; (3) le niveau d’endettement du fonds ; (4) le risque de change lié à l’évolution des devises.

Les risques d'un placement obligataire

L’équipe d’experts obligataires de la gamme CORUM L'Épargne

15 spécialistes au service de CORUM Butler Entreprises

Les fonds obligataires de la gamme bénéficient du savoir-faire obligataire de quinze spécialistes. Parmi eux, le groupe CORUM peut notamment s’appuyer sur une équipe de quatre experts du marché européen des obligations à haut rendement. Leurs connaissances spécifiques des différents secteurs d'activité sont importantes pour sélectionner les entreprises et établir une analyse précise de leur potentiel. Cette complémentarité permet ainsi d’appliquer avec succès une stratégie opportuniste, basée sur l’anticipation et la réactivité.

Une expertise reconnue et distinguée sur les autres fonds de la gamme

Source : Groupe CORUM. Les méthodologies de classement sont disponibles auprès des organisateurs. La référence à un classement, un prix ou une notation ne préjuge pas des performances futures. Notations valides au 31/12/2023.

Je concrétise mon projet d’épargne

J’en parle avec un conseiller dédié, disponible du lundi au samedi, de 9h à 19h.