Quelles performances pour les fonds obligataires du groupe CORUM en 2021 ?

Durant ce webinaire exclusif animé par Baptiste Bruneau, Directeur général de CORUM L’Épargne, Frédéric Puzin, le Fondateur, est revenu sur les résultats 2021 des solutions de la gamme CORUM L’Épargne, et en particulier sur les quatre fonds obligataires distribués au travers du contrat d’assurance vie CORUM Life : BCO, CORUM BEHY, CORUM Butler Smart ESG et CORUM BSD.

Retranscription de la vidéo :

Baptiste Bruneau :

À présent, passons aux performances et commençons peut-être par les fonds obligataires, le métier premier du groupe CORUM. C’est assez récent pour tous les épargnants de pouvoir accéder à ces produits. Est-ce que tu peux revenir sur l'histoire de cette expertise, reparler de l’équipe de gestion et présenter leur façon de travailler ?

Frédéric Puzin :

Depuis 2008, c'est notre métier historique. C'est une équipe de 15 personnes au sein du groupe CORUM, avec 4 gérants qui travaillent ensemble depuis plus de 15 ans. Ils connaissent parfaitement le marché obligataire puisqu’ils ont été aux prémices du marché du haut rendement, créé au début des années 90. Ils sont donc présents depuis le début et ont réalisé de très bons résultats. Pourquoi ? Parce qu'ils se sont concentrés sur la qualité des entreprises qui empruntent. Ils sont vraiment focalisés sur la création de valeur par ces entreprises et ils ont ensuite une technicité qui leur permet de savoir quand il faut acheter et quand il faut revendre.

Baptiste Bruneau :

On le verra quand on évoquera les performances, ces fonds font régulièrement mieux que le marché européen des obligations à haut rendement et l’indice ou indice de référence auquel ils se comparent. Quel type d'entreprises on va retrouver dans ces fonds ? Est-ce que tu peux nous donner quelques exemples ?

Frédéric Puzin :

Dans BCO, vous avez des entreprises comme Picard, vous allez retrouver le groupe Altice avec sa marque SFR. On peut également voir BUT, Foncia, Faurecia ou encore Birkenstock, pour les fans de chaussures. Ce sont des entreprises que l’on qu'on croise au quotidien, des entreprises dont nous sommes clients. Nous sommes vraiment dans du concret et ces quatre fonds répondent à des stratégies d'investissement distinctes. BCO, l’objectif est de délivrer une performance positive tout en minimisant le risque de perte en capital. CORUM BEHY vise lui à faire mieux que le marché européen des obligations à haut rendement et son indice de référence (IBOXXMJA)*. CORUM Butler Smart ESG, c’est le pendant de CORUM Eurion : un fonds obligataire qui cherche à répondre à des problématiques environnementales, sociales et de gouvernance. Enfin, CORUM BSD est un fonds de placement plutôt pour le très court terme, 2 à 3 ans.

Baptiste Bruneau :

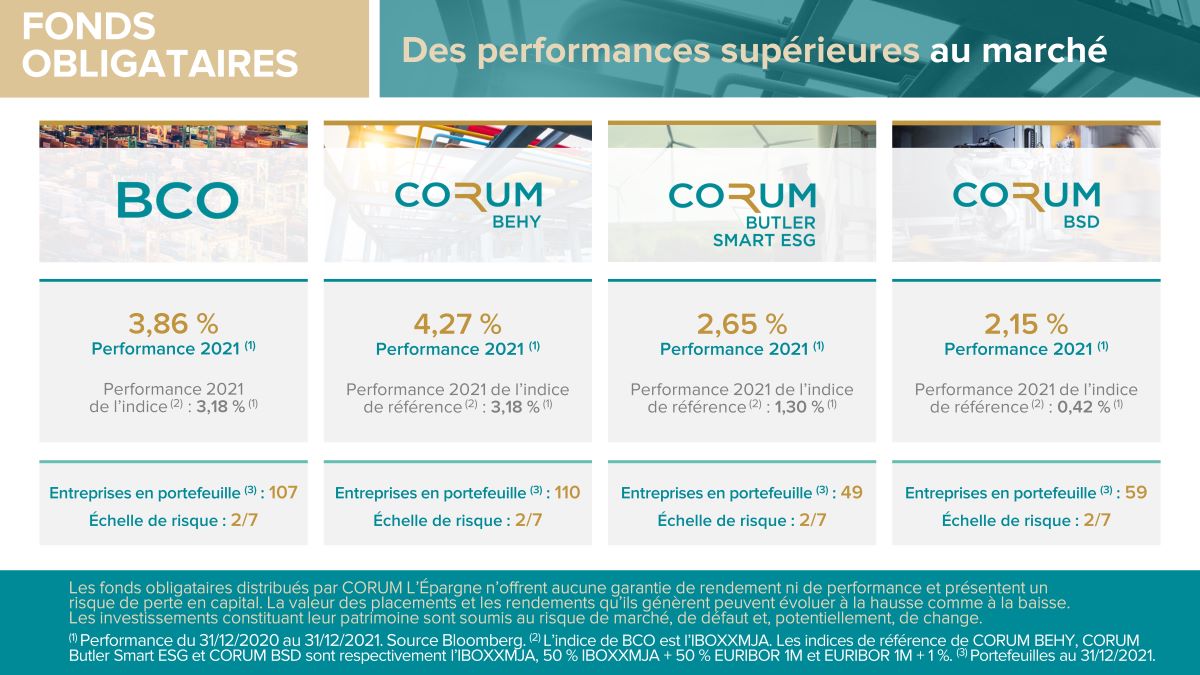

Tu disais que les gérants avaient un vrai savoir-faire. On va donc afficher les performances 2021 des quatre fonds obligataires dont tu viens de parler :

Les performances passées ne présagent pas des performances futures. Les fonds obligataires distribuées par CORUM L’Épargne n’offrent aucune garantie de rendement, ni de performance et présente un risque de perte en capital. Les investissements constituant son patrimoine sont soumis au risque de marché, de défaut et, potentiellement, de change.

Frédéric Puzin :

BCO, c’est 3,86 % cette année alors qu’en comparaison, le marché fait plutôt 3,18 %. Je rappelle d’ailleurs que la stratégie mise en place sur BCO a permis de générer une performance positive depuis 12 ans, car elle vise à absorber les baisses de marché. CORUM BEHY offre une performance 2021 de 4,27 %. CORUM Bulter Smart ESG, délivre quant à lui 2,65 %. Ce fonds n’est pas thématique mais il intègre des critères de sélection supplémentaires à ceux habituellement utilisés. Il se concentre uniquement sur des entreprises respectant des conditions propres à l’ISR (investissement socialement responsable), ce qui explique cet ordre de performance. Pour finir, on a CORUM BSD, sur lequel, on place sur du plus court-terme, donc on dispose de moins de temps pour créer de la valeur.

Baptiste Bruneau :

Je vais peut-être compléter ce que tu viens de dire sur les performances. On note également l'échelle de risque qui est de 2, sur une notation allant de 1 à 7. Ce sont donc des produits qui délivrent de la performance avec un niveau de volatilité assez faible.

Frédéric Puzin :

C’est assez important d’éclairer ce qu’est un fonds obligataire par rapport aux SCPI. La SCPI, c’est de l'immobilier, vous êtes donc sur un placement de long terme. Un immeuble ne se revend pas en quelques secondes, ni quelques jours. Il faut environ trois, quatre, cinq voire six mois. C’est donc assez peu liquide. Pour retrouver votre argent, il vous faut un peu plus de temps. C’est comme si vous vendez un appartement en direct. Là, il se trouve que dans nos SCPI, on peut aujourd’hui revendre sa part assez rapidement parce que vous êtes nombreux à vouloir souscrire. L'avantage des fonds obligataires, c’est que c’est liquide (même s’il existe pour autant un risque de liquidité), tout en offrant des performances plutôt intéressantes. Grâce au contrat d’assurance vie CORUM Life, qui peut disposer d’une partie obligataire et d’une partie immobilière, vous pouvez donc être liquide assez rapidement (avec pour autant un risque de liquidité).

Baptiste Bruneau :

Il y a une autre question qui a été posée à plusieurs reprises en amont de ce webinaire : quel sera l’impact de l’inflation sur les fonds obligataires ? Comment vont-ils pouvoir se défendre ?

Frédéric Puzin :

On peut de façon très intéressante élargir la question. Que ce soit sur les fonds obligataires ou sur l’immobilier avec les SCPI, l’inflation a le même impact. On va rappeler ce qu’est l’inflation : c’est la hausse des prix. Généralement, on ne l’aime pas trop, car elle vient grignoter le pouvoir d’achat. On comprend bien que si votre salaire reste le même et que les prix augmentent, ça vient pénaliser votre pouvoir de consommation. Il faut donc se protéger de cette inflation et il y a plusieurs façons de le faire. La première protection, c'est d'avoir des placements offrant des rendements élevés (en contrepartie d’un risque plus important). Le principe de base chez CORUM, c’est que pour avoir ces rendements élevés, il faut acheter au bon moment. Il faut acheter des choses qui ont des rendements intéressants, que ce soit des intérêts ou des loyers. Comprenez bien qu'avec un contrat d'assurance vie qui génère une performance de 2 % et que vous avez 2 % d'inflation, vous perdez théoriquement de l'argent.

Pour compléter, il y a une protection qui est mécanique dans l’immobilier, c’est le fait que les baux soient indexés sur l'inflation : s'il y a de l'inflation, les loyers augmentent. Dans l'obligataire, on a une technique qui est un peu différente. On est censé pouvoir revendre les actifs, les lignes obligataires du portefeuille de façon assez rapide (malgré un risque de liquidité). De plus, les obligations conservées le sont sur des durées assez courtes, ce qui fait que l’impact de l’inflation sera par définition plus faible. Et puis, c’est tout simplement le métier de nos gérants : ils revendent pour racheter du papier avec de meilleurs rendements potentiels. Ils anticipent et ils suivent l’évolution de l’inflation. Il faut donc qu’ils aient acheté les obligations au bon moment et qu’ils les revendent au bon prix. Ce qu’ils ont montré depuis 2008, c'est qu'ils savaient, dans les périodes de hausse comme de baisse, gérer les mouvements, anticiper pour limiter les pertes et continuer à générer de la performance. Donc l'inflation, c'est un phénomène qu'il ne faut surtout pas nier. Au contraire, il faut l'intégrer dans sa stratégie d'épargne.

Baptiste Bruneau :

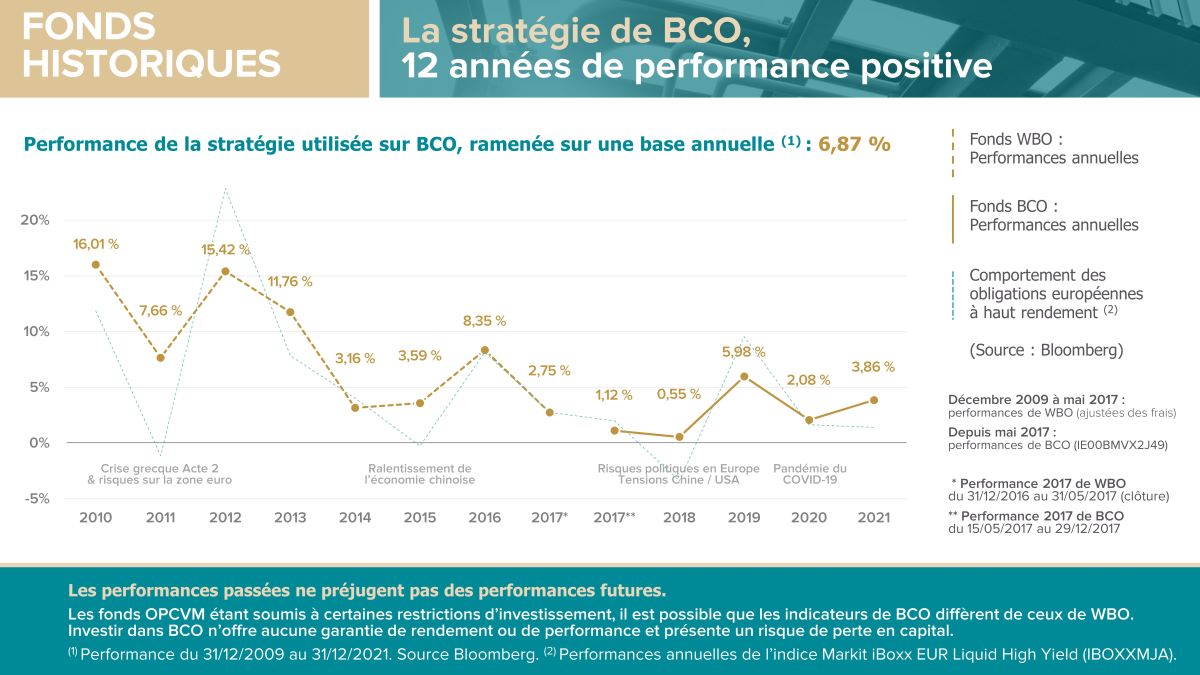

Je voudrais revenir justement sur les performances de la stratégie de BCO. Une stratégie qui existe depuis 2009. On peut voir qu’elle a toujours offert une performance positive depuis 12 ans et que, ramenée sur une base annuelle depuis sa création, elle atteindrait 6,87 %.

Les performances passées ne présagent pas des performances futures.

Frédéric Puzin :

Comme pour tout fonds obligataire (avec une stratégie sur le long-terme), BCO prête notamment de l'argent à des entreprises et reçoit un taux d'intérêt en contrepartie. Ces taux sont corrélés avec les tendances que l’on va retrouver sur le marché. Aujourd’hui, quand vous prêtez de l’argent à l’état, vous n'êtes pas payés. Vous payez l'état français pour lui prêter votre épargne, car les taux sont négatifs (en contrepartie d’un risque plus faible). Vous voyez que la performance, elle, varie. Il y a eu des années exceptionnelles liées aux marchés obligataires en tant que tels. Mais vous pouvez également voir qu’en 2011, il y a la crise grecque, une vraie crise financière. Malgré cette crise et lorsque le marché est négatif, la stratégie de BCO (initialement utilisée par nos gérants sur le fonds WBO, à présent clôturé, entre octobre 2009 et mai 2017) offre une performance supérieure à 7 %. En 2015, il y a le ralentissement de l’économie chinoise. La stratégie de BCO permet tout de même de réaliser une performance tout à fait honorable. Même en 2018 où il y a des tensions en Europe et entre la Chine et les États-Unis, le marché est négatif, mais la stratégie mise en place sur BCO permet d’obtenir une performance positive. Pour finir, l'année dernière, on a la crise que l'on connaît et BCO est une nouvelle fois positif. D’ailleurs, le fonds a été en perte pendant quelques semaines, mais il a réussi à reconstituer sa valeur très rapidement, ce qui est remarquable. Ce savoir-faire et cette expertise, qui étaient autrefois réservés aux investisseurs institutionnels professionnels, on la propose aujourd'hui à nos clients et nos épargnants.

* BCO est géré de manière active sans obligation de répliquer l'indice.

Les fonds obligataires distribués par CORUM L’Épargne n’offrent aucune garantie de rendement ni de performance et présentent un risque de perte en capital. La valeur des placements et les rendements qu’ils génèrent peuvent évoluer à la hausse comme à la baisse. Les investissements constituant leur patrimoine sont soumis au risque de marché, de défaut et, potentiellement, de change. Les performances passées ne présagent pas des performances futures.

Cet article est une communication marketing. Nous vous recommandons de consulter les documents réglementaires des fonds en amont de toute décision d’investissement (document d’information clé pour l’investisseur, prospectus, rapport annuel) dans lesquels sont décrits les risques liés à l’investissement et disponibles sur le site www.corumbutler.com.

Les fonds BCO, CORUM BEHY, CORUM BSD et CORUM Butler Smart ESG sont gérés par la société de gestion CORUM Butler Asset Management, domiciliée à Dublin, agréée par la Banque Centrale d’Irlande (numéro C176313) et bénéficiaire du passeport européen délivré le 17/05/2019. L’ICAV CORUM Butler Credit Strategies est enregistré et réglementé en tant que véhicule de gestion collective irlandais à capital variable et autorisé par la Banque Centrale d’Irlande en tant qu'OPCVM. Butler Investment Managers Limited (Londres) est agréé par la Financial Conduct Authority (numéro 477024).

BCO (Butler Credit Opportunities), CORUM BEHY (CORUM Butler European High Yield) sont des OPCVM obligataires, compartiments du fonds irlandais CORUM Butler Credit Strategies ICAV agréé par la Banque Centrale d’Irlande (n° C195629). CORUM BSD (CORUM Butler Short Duration), CORUM Butler Smart ESG sont des OPCVM obligataires compartiments du fonds irlandais CORUM Butler UCITS ICAV agréé par la Banque Centrale d’Irlande (n° C176706).