Assurance Vie : L'imposition sur les gains en cas de rachat

Temps de lecture: 3 minutes

Temps de lecture: 3 minutes Je concrétise mon projet d'épargne.

Contactez-nous du lundi au samedi,

de 9h à 19h au 01 23 45 67 89

Comment s'effectue le paiement de l'impôt ?

Lors d’un rachat, les gains correspondant aux sommes versées sur le contrat à compter du 27 septembre 2017 sont imposés selon une logique fiscale en deux temps :

- Lors du rachat : l’assureur prélève, à titre d’acompte, l’impôt dû sur les gains retirés au moment où il verse la somme au souscripteur.

- L’année suivant le rachat : le souscripteur déclare les gains retirés lors du rachat qui sont soumis à l’impôt sur le revenu au prélèvement forfaitaire unique ou au barème progressif.

1/ Lors du rachat : acompte opéré par l’assureur

L’année du rachat, les gains retirés sont soumis à un prélèvement forfaitaire non libératoire (PFNL) fixé au taux de 12,8 % pour les contrats de moins de 8 ans et au taux de 7,5 % pour les contrats de plus de 8 ans.

Ce prélèvement, effectué à la source par l’assureur, est à ce stade considéré par l’administration fiscale comme un acompte puisqu’il n’est pas libératoire (l’impôt reste dû).

Les gains sont également soumis aux prélèvements sociaux au taux de 17,2 %. Ces prélèvements sont recouvrés par l’assureur lors du versement des gains dans les mêmes conditions que le PFNL.

2/ L’année suivant le rachat : imposition définitive

L’année suivant le rachat, lors de la déclaration des revenus, le souscripteur déclare les gains liés au rachat. Il a ensuite la possibilité de renoncer au régime fiscal appliqué par défaut (le PFU) afin d’opter pour l’impôt sur le revenu selon le barème progressif.

Le prélèvement forfaitaire non libératoire (PFNL) opéré par l’assureur au moment du rachat s’impute tant sur le PFU que sur l’impôt sur le revenu. Dans la plupart des cas, le PFU est égal au PFNL appliqué au moment du rachat. Néanmoins, il peut arriver qu’à la suite de la déclaration des revenus un excédent soit restitué, lorsque le PFNL est supérieur à l’impôt sur le revenu, ou qu’un dû soit demandé lorsque par exemple les sommes retirées bénéficiant du taux à 7,5 % dépassent le plafond des 150 000 € versés (tous contrats confondus).

L’option pour la réintégration des gains à l’impôt sur le revenu et donc la renonciation au PFU est expresse, irrévocable et globale pour tous les revenus du contribuable inclus dans l’assiette du PFU l’année de l’imposition

2. Quand opter pour le PFU ou le barème progressif de l'impôt sur le revenu ?

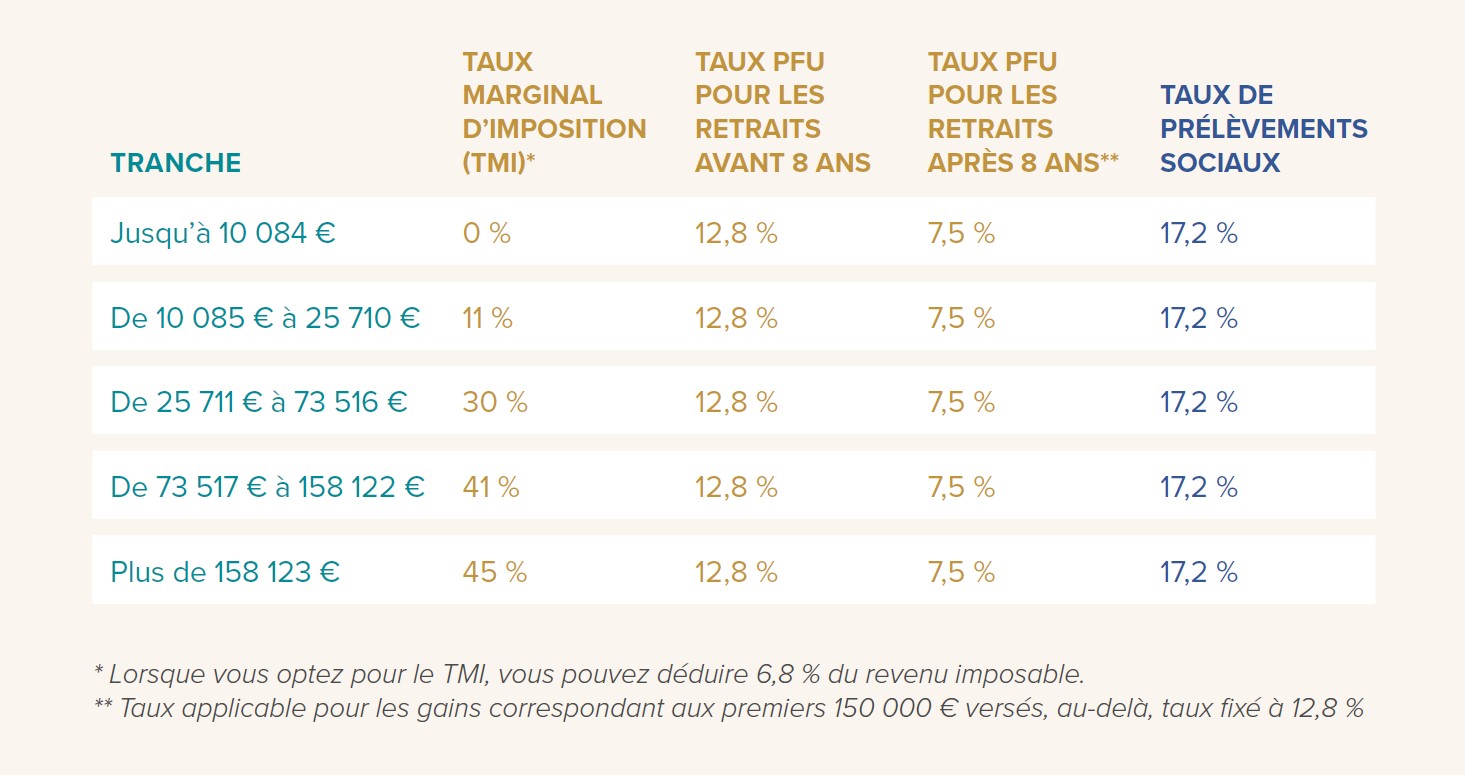

L’intégration des gains à la déclaration d’impôt sur le revenu se fait en fonction de votre tranche marginale d’imposition (TMI). Pour décider quel mode d’imposition sera le plus avantageux pour vous, il suffit de comparer votre TMI au PFU, auxquels s’ajoutent les prélèvements sociaux de 17,2 %, et de prendre le moins élevé des deux. Il est recommandé d’opter pour le PFU dès lors que la tranche marginale d’imposition passe à 30 %. À noter que l’option pour le barème progressif est globale à tous vos revenus et ne dispense pas de l’application des prélèvements sociaux.

Pour un calcul précis de votre TMI, nous vous recommandons de vous rapprocher d’un avocat fiscaliste ou d’un expert-comptable ou d’utiliser le simulateur du site des impôts disponible sur www.impots.gouv.fr

3. Comment savoir si je suis imposée à l'impôt sur la fortune ?

Depuis le 1er janvier 2018, tout particulier détenant un patrimoine immobilier supérieur à 1,3 million d’€ (net taxable) au 1er janvier de l’année d’imposition est soumis à l’impôt sur la fortune immobilière (IFI - anciennement ISF).

L’évaluation du patrimoine se base sur l’ensemble des biens et droits immobiliers possédés, directement ou indirectement, après application d’un abattement de 30 % sur la résidence principale et à l’exception des biens professionnels. Les parts de SCPI détenues dans un contrat d’assurance vie sont donc à considérer dans votre patrimoine immobilier.

L'assurance vie est un placement long terme investi dans des fonds qui, selon leur nature, présentent des risques dont la perte en capital, des fluctuations à la hausse ou à la baisse liées à l’évolution des marchés financiers ou immobiliers, aucune garantie de performance ni de revenu.