Assurance vie, comment répondre aux attentes des épargnants : un placement en adéquation avec ses besoins

L’assurance vie, un placement en adéquation avec ses besoins - Le 10 juin 2022, Baptiste Bruneau Directeur Commercial et Alexis Trigaut, Directeur Clientèle Privée chez CORUM L’Epargne animaient un webinaire dédié à l’assurance vie « Assurance vie en 2022 : comment répondre aux nouvelles attentes des épargnants ?».

L’assurance vie, un placement en adéquation avec ses besoins - Le 10 juin 2022, Baptiste Bruneau Directeur Commercial et Alexis Trigaut, Directeur Clientèle Privée chez CORUM L’Epargne animaient un webinaire dédié à l’assurance vie « Assurance vie en 2022 : comment répondre aux nouvelles attentes des épargnants ?»

ALEXIS TRIGAUT, DIRECTEUR CLIENTÈLE PRIVÉE

L’assurance vie, comme son nom ne l’évoque peut-être pas, n'est pas une assurance mais un produit d’épargne dont nous avons tous déjà entendu parler.

C’est un peu le couteau suisse de l'épargne car il permet d’anticiper ses projets futurs et s’adapte en fonction de ses projets, son âge et ses attentes. L’assurance vie permet d'épargner sur le long terme. On peut trouver différents types d'investissements au sein de cette enveloppe qu’est l’assurance vie, ce qu'on appelle les fonds. L’épargnant va ainsi pouvoir adapter ses investissements, au sein de son contrat d’assurance vie, en fonction de ses projets. Tout en bénéficiant d'un cadre fiscal relativement avantageux après 8 ans, aussi bien lorsqu'on va percevoir les revenus en cas de rachat que lorsque les bénéficiaires désignés bénéficieront du capital en cas de décès de l’assuré. L'assurance vie est très souvent perçue comme une enveloppe fiscale, avec ses fameux 8 ans, mais nous oublions la particularité de ce placement : se constituer un potentiel capital pour percevoir des revenus complémentaires (grâce aux retraits) et aussi transmettre ces capitaux à ses bénéficiaires désignés dans le cas d’une transmission.

BAPTISTE BRUNEAU, DIRECTEUR COMMERCIAL

On dit que l'assurance vie peut répondre à un certain nombre de besoins. Qu’est-ce qui nous permet d'affirmer cela ?

ALEXIS TRIGAUT

L'assurance vie est un contrat dans lequel l’épargnant choisit où investir son épargne, en fonction des fonds disponibles dans le contrat et de ses projets à long terme. Il va sélectionner la composition la plus adéquate pour obtenir de la diversification, du rendement et tout ça dans un objectif d'optimiser sa fiscalité, de préparer sa retraite et de transmettre ses capitaux à des bénéficiaires.

BAPTISTE BRUNEAU

Peux-tu nous dresser un état des lieux assez générique des différentes solutions d’épargne qui existe sur le marché, en allant de la moins risquée à la plus risquée ?

ALEXIS TRIGAUT

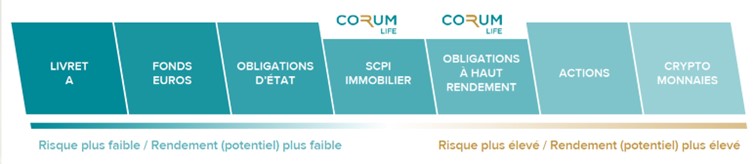

Pour commencer, le livret A et le fonds euros sont deux solutions qui offrent une garantie en capital à l’épargnant. Cela signifie que l'épargne investie sur ces supports est normalement garantie par l’Etat ou par l'assureur. Il n’y a donc pas de risque de perte en capital en contrepartie d’une rémunération plus faible. Il est donc important de se poser la question si pour obtenir une garantie en capital, vous êtes prêt à accepter une rémunération aux alentours de 1 % (net de frais). Il peut alors être judicieux de regarder également les supports d’épargne complémentaires au livret A et aux fonds euros, pour répartir son épargne et aller chercher plus de rendement en acceptant un risque de perte en capital. Si bien qu’on peut étudier la possibilité d’un investissement dans les SCPI (sociétés civiles de placement immobilier) et les obligations à haut rendement ; les deux expertises que le groupe CORUM propose. Concernant les SCPI, ce sont des placements indirects dans l’immobilier d’entreprise que nous proposons depuis des dizaines d’années. Les obligations à haut rendement sont peut-être un peu moins connues mais le principe est le suivant : pour financer leurs projets de développement, les entreprises peuvent décider d’emprunter en émettant des obligations sur le marché. Ce prêt est alors réalisé par des investisseurs professionnels et/ou des particuliers.

L’expertise des gérants obligataires du groupe CORUM consiste alors à sélectionner des entreprises et les accompagner dans leurs projets de développement.

Il y a également les actions et les cryptomonnaies qui présentent des risques plus importants.

Le groupe CORUM propose ainsi au sein de son contrat d’assurance vie des fonds moyen-long terme avec une espérance de gains (non garantie) plus élevée que les fonds moins risqués

En effet, nos deux expertises, immobilières et obligataires, se situent dans un horizon d'investissement moyen terme, c'est-à-dire autour de 8 ans. Cette durée permet potentiellement de générer de la performance (non garantie), en contrepartie d’un risque de perte en capital. En tout cas, il faut laisser du temps à votre épargne d’évoluer et à l'équipe experte qui va gérer votre épargne de sélectionner les bons placements.

BAPTISTE BRUNEAU

On parlait d'horizons de placement et je pense qu'il faut aussi avoir en tête que plus on va commencer à investir tôt, plus l’horizon d'investissement sera long.

ALEXIS TRIGAUT

C'est vrai que la constitution de son d’épargne et la réponse à ses projets futurs s’anticipent.

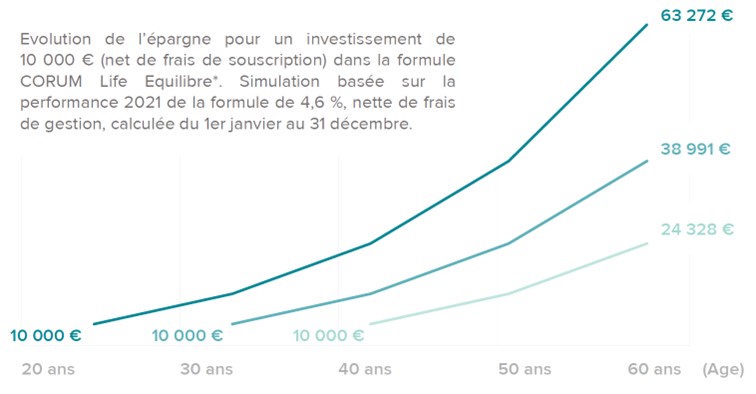

Prenons l’exemple hypothétique d’un investissement de 10 000 € investis dans l’assurance vie CORUM Life, plus précisément dans la formule CORUM Life Equilibre (composée à 60 % de fonds obligataires et 40 % de SCPI). Si on investit ce montant à 20 ans, 30 ans, 40 ans, le capital avec les intérêts générés espérés atteint à 60 ans, plus ou moins le départ à la retraite, sera potentiellement significativement supérieur si on a commencé à épargner au plus jeune âge.

Il est vrai que lorsque l’on a 20 ans, on est préoccupé par son entrée dans la vie active ou ses études supérieures. Mais en tout cas si on peut commencer à épargner dès le plus jeune âge il faut le faire pour anticiper et le faire à son rythme. Il est également pertinent de le faire pour ses enfants.

Cette illustration graphique est théorique et ne constitue pas un indicateur des performances futures des produits proposés par CORUM L’Épargne. (* 40 % SCPI et 60 % fonds obligataires.)

BAPTISTE BRUNEAU

On peut également avoir une capacité d'épargne et envisager d'épargner mensuellement grâce aux versements programmés. Qu’est-ce que cela peut procurer si on le fait assez tôt et sur la durée ?

ALEXIS TRIGAUT

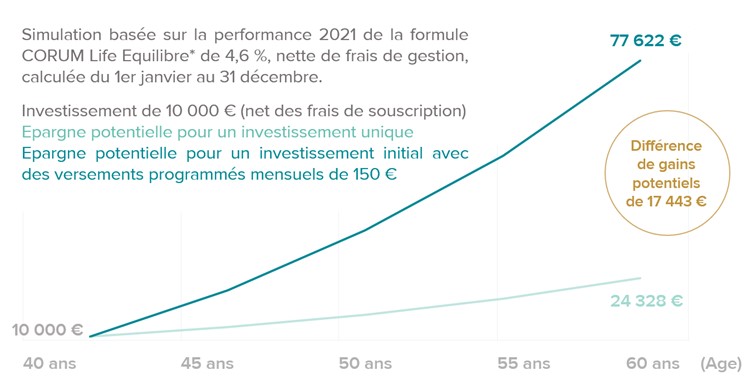

Il est intéressant de regarder si, en complément d'un versement initial, vous pouvez vous astreindre à verser mensuellement une somme d'argent sur votre contrat d’assurance vie. Prenons l’exemple d’un versement mensuel programmé de 150 € qui viendrait compléter un versement initial de 10 000 €. Ce versement programmé permet d’épargner ou de compléter son versement initial pour se constituer une épargne dans le temps sans y penser et dans l’optique d'espérer à terme un capital plus important.

Dans cette simulation, le capital initial de 10 000 € investi à 40 ans aura potentiellement évolué pour atteindre plus de 24 000 € (toujours dans le cas d’un investissement dans la formule CORUM Life Equilibre). Si on y ajoute des versements mensuels de 150 € et que l’on s’y tient jusqu'à 60 ans, l’épargne à terme serait potentiellement augmenté de la performance du placement pour atteindre 77 000 €. Si on compare les deux stratégie d’investissement, la différence de gains grâce à cet effort d'épargne supplémentaire mensuel serait de plus de 17 000 €. Si on allie les deux, c'est-à-dire commencer à épargner le plus tôt possible et mettre en place des versements programmés mensuellement ou trimestriellement ou annuellement, l’effet démultiplicateur relativement conséquent. (NDLR Bien évidemment ces simulations ne tiennent pas compte d’un scénario défavorable avec perte en capital)

Cette illustration graphique est théorique et ne constitue pas un indicateur des performances futures des produits proposés par CORUM L’Épargne. (* 40 % SCPI et 60 % fonds obligataires.)

BAPTISTE BRUNEAU

Je pense que les clients qui ont déjà investi dans le contrat CORUM Life l’ont bien compris puisque plus de la moitié d’entre eux ont adopté cette stratégie en mettant en place des versements programmés.

CORUM Life est un contrat d’assurance vie en unités de compte. Les unités de compte sont les parts de SCPI et des fonds obligataires de la gamme CORUM L’Épargne qui composent en exclusivité le contrat. Ces produits présentent des risques propres incluant celui de perte en capital. Les montants investis dans le contrat CORUM Life sont donc sujets à des fluctuations, à la hausse ou à la baisse, et présentent des risques dépendant en particulier de l’évolution des marchés financiers ou immobiliers. Les performances passées ne préjugent pas des performances futures.

CORUM Life est une société anonyme à directoire et conseil de surveillance au capital social de 20 000 000 €, régie par le Code des assurances, RCS Paris n° 852 264 332, siège social situé 1 rue Euler 75008 Paris, soumise au contrôle de l’ACPR, 4 place de Budapest CS 92459 75436 Paris Cedex 9.